不出意料,极兔为股民们献上了龙年“开门黑”。

2月16日港股开市后,鸡兔快递低开低走,盘中最高跌幅达到25.87%,市值单日蒸发超300亿港元。

极兔暴跌的引子让人哭笑不得:代言人选了梅西。在此前的迈阿密国际香港行中,梅西称伤拒绝上场并引发后续一系列糟糕的公关危机。2月10日,有网友留言要求极兔更换代言人梅西,此时一个昵称为“极兔速递”的账号在社交平台回应称“极兔不缺资源”,遭到大批网友口诛笔伐。

虽然极兔官方很快出面平复纷争,回应称涉事账号并非公司官方运营账号,但仍无法平息汹涌的舆论。 不过,梅西事件只是导火索,以暴跌开启龙年序幕的极兔,注定要面对一段更加波折,充满未知的征程。

(图片来自极兔官方微博)

连亏三年,极兔未能兼顾规模与利润

早在梅西事件爆发之前,极兔的股价走势就不算稳定。

数据显示,截至春节前最后一个交易日,极兔的收盘股价为14.1港元,较年内高点下滑约14%。进入1月下旬之后,极兔的股价就呈震荡下滑趋势,2月初出现了两波单日跌幅在10%以上的下滑行情。节后复市本就容易出现流动性不足,加上梅西事件放大了投资者的恐慌与舆论的不满,最终导致16日那波大暴跌。

再往前追溯,极兔去年10月上市首日也表现一般,接近平收,盘中最高涨幅不到2%,未能复制顺丰、京东物流等同行当年的暴涨神话,从一开始就为日后的坎坷历程定下基调。

截至发稿时,极兔尚未披露2023财年年报,此前递交的招股书是了解其财务状况的最佳材料。

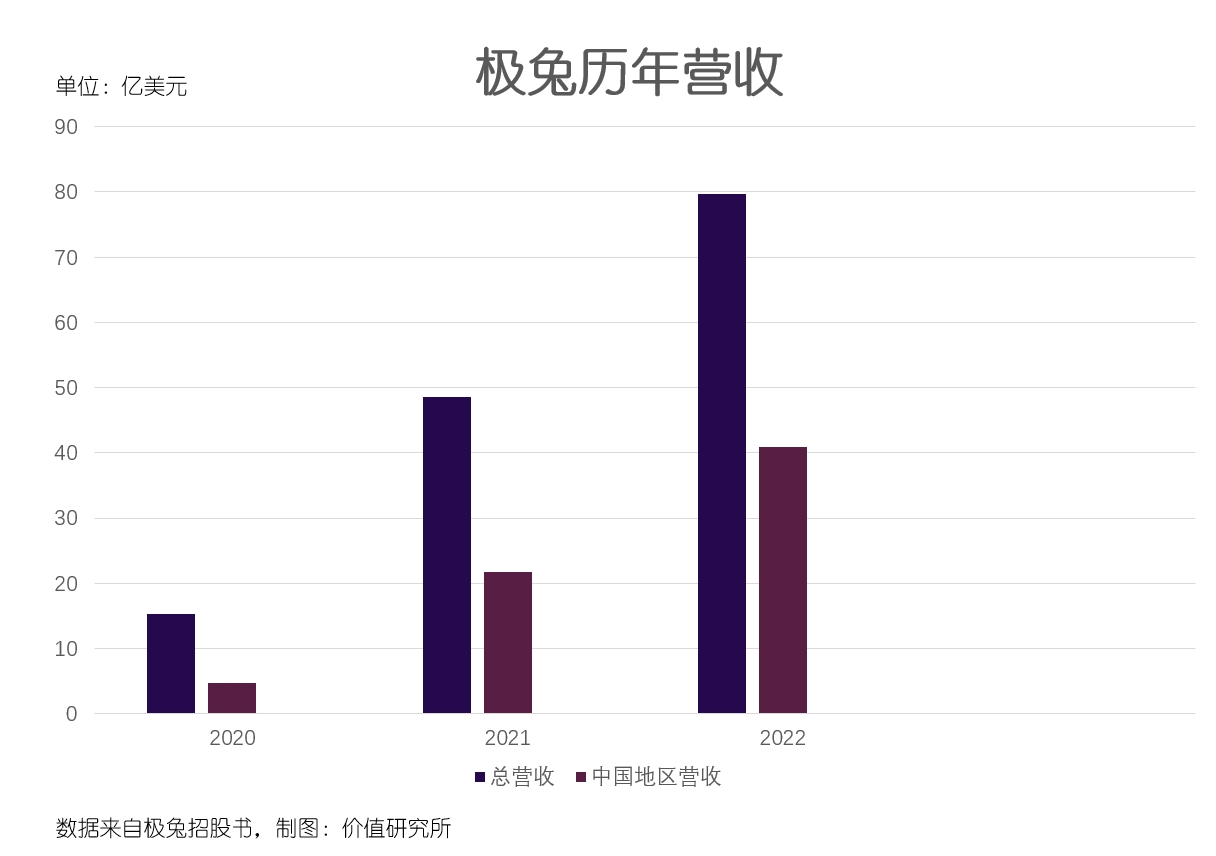

首先需要肯定的是,极兔的营收增长迅猛,市场份额也逐步提高。数据显示,2020-2022财年极兔总营收分别为15.35亿、48.52亿和72.67亿美元,最近一年的同比增速为49.79%,足以秒杀市面上一众同行。

中国市场贡献巨大。招股书显示,此前三个财年中国地区收入占比分别为31.2%、45%和56.4%。根据官方数据,极兔过去三年在全球的包裹量由32亿件猛增至146亿件,中国市场这三年的包裹量则分别是20.84亿、83.34亿和120.26亿件。

按照中国快递物流总包裹量换算,极兔在中国快递市场的份额约为11%,确实称得上“不缺资源”。发家于东南亚的极兔,也正是靠紧抱中国市场这条大腿才能在短短数年间攒下如今的家底。

然而,极兔的高增速是要付出代价的——亏损。

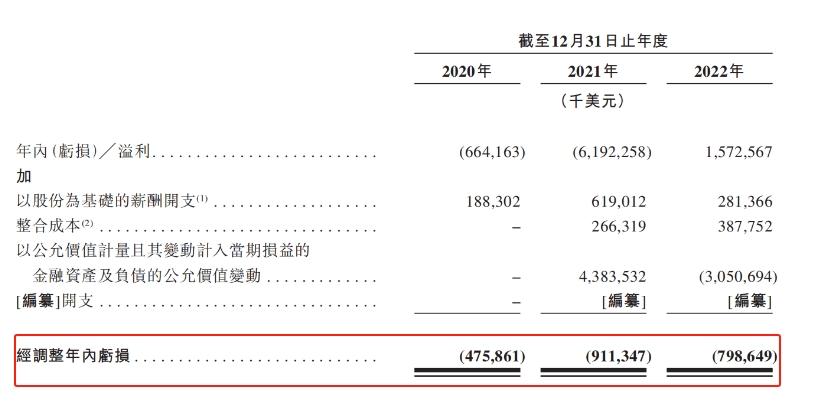

招股书显示,2020-2022财年,极兔经调整净亏损分别录得4.76亿、9.11亿和7.99亿美元。2021年亏损达到历史巅峰,和外部收购、基建投资以及服务于规模扩张的人员招募、设备采购支出飙升有关。归根结底,低定价、低毛利是导致亏损的根源。

众所周知,拼多多是极兔在中国市场最重要的合作伙伴,两者有一个重要的共同点——性价比。在中国这个最主要的市场,极兔过去三年的单票包裹平均收入分别录得0.23、0.26和0.34美元,对应的单票成本则分别为0.51、0.41和0.4美元。也就是说,极兔处于“送一票亏一票,越送越亏”的境况。

(图片来自极兔招股书)

业内早有共识,电商件的利润向来是微薄的,只能靠冲量实现盈亏平衡。极兔的市占率进步虽大,却没有达到和三通一达相提并论的地步,这就注定了亏损的命运。

这次股价暴跌,足以让极兔的高层打醒精神。

物流业狂卷服务,低价不再是“护身符”?

从近段时间的举措来看,极兔并没有彻底转型的打算,其仍想通过规模效应摊薄成本以实现扭亏为盈,追求更高的包裹量。

去年5月,顺丰宣布将旗下低价配送业务板块丰网出售给极兔,转让价11.83亿元。而顺丰出售丰网的主要原因,就是后者一直在亏钱。

丰网成立于2020年4月,主攻电商件,和阿里、拼多多、京东、抖音、快手等主流电商平台都有业务合作,采取低定价、以量取胜的策略。但由于成立时间晚,价格、时效性都不占优势,即便依托顺丰的资金和供应链资源也很难在竞争激烈的物流行业杀出血路。

极兔愿意接盘,对顺丰来说再好不过。丰网和极兔定位相似,双方的经营策略、客户群体也有重叠之处,拿下前者确实有助于极兔扩大在中国市场的影响力。毕竟早在2021年,极兔就尝到了收购百世快递的甜头。

基础设施建设方面,极兔在干线物流、数字化系统和自动化设备上投入了大量资金,招股书中也提到继续升级基础设施的计划。

2020-2022年,极兔的研发开支复合增长率为77%,在业内处于较高水平,极兔各大转运中心都早早用上了自动化分拣工具。比如在装车环节,极兔直接跳过人工搬运步骤,把分拣设备和泊车位打通,以提高装车效率。

根据招股书披露的数据,极兔计划把IPO募集的30%资金投入到基建之中。截止去年上半年,极兔拥有超过8400辆干线运输车辆和265个转运中心,未来一段时间这个数字肯定会继续上升。基建的升级,意味着更强的包裹处理能力,这就为极兔争取更高市场份额奠定基础。

然而,竞争对手们都不想让极兔掌握主动权。它们一方面尝试降价、补贴削弱极兔的低价优势,另一方面努力将快递业的竞争焦点导向服务质量、时效性,攻击极兔的短板。

过去一年,卷服务、卷时效性已经成为物流行业的新潮流。菜鸟率先发力,和天猫超市联手推出半日达服务,用户评价上佳。眼见半日达表现超出预期,菜鸟也加快了开城速度,截止去年10月底已覆盖全国20多个城市,并且走出一线、新一线城市向下沉市场进军。

同样以服务闻名的京东、顺丰,也有自己的发力点。前者也不断升级基础设施和自动化设备,并配合京东零售的低价策略降低了包邮门槛;后者则继续巩固自己在生鲜、医药、大件高价商品的服务质量优势,比如在去年10月推出了一体化医药配送综合物流解决方案,并和美团、微信牵手合作。

拼服务,绝非极兔的强项。当低价不再是物流行业的焦点,极兔的护城河也将遭遇前所未有的考验。

转型迫在眉睫,极兔正面临艰难选择

极兔当然也意识到形势的严峻性。单票收入上升和单票成本下降同时出现,说明极兔正在做两手准备,不再一味迷信规模效应。

只可惜,三年下来极兔单票包裹收入上涨了0.11元,和单票成本的下降幅度相当,谈不上哪种策略更成功。在巩固低价优势和转型追求高质量、高时效性、精细化服务两条不同的道路之间,极兔只能继续摸索。问题在于,其他竞争对手一直在变,潮流也在变,而极兔的亏损状况依然明显。

好在电商盘子大,虽然电商件难赚钱,但给了极兔业务量的保障。通达系长期靠电商件输血,并保持着稳定的收入、盈利水平,为了获取派件量他们不惜接受阿里投资“站队”。电商是极兔的基本盘,如果放弃低价策略转向品质快递,极兔的根基将被动摇。

两件事对极兔的当下至关重要:一是合理控制扩张速度,不能完全不顾利润、只求份额,这将托住下限,确保健康发展;二是逐步改善业务结构,探索电商件之外的领域,这会决定极兔未来的上限,以及和一众同行竞争的结果。

极兔创始人李杰和拼多多创始人黄铮都是段永平的门徒。在两家企业相继走上发展快车道之后,两人也不时被拿来做比较。段永平的投资哲学中,有这么一条原则:不要轻易触碰自己陌生的领域,盲目开拓新领地。做自己擅长的事不代表保守和缺乏进取心,而是专注和用功。

黄铮明显遵循着这个原则,拼多多从未像阿里、京东那样疯狂开辟新领地,一直坚守在电商这个主阵地,也取得了极大的成功。但极兔要想取得同等的成功,恐怕无法死守这个规律——因为快递业赚钱比电商业更难,两个行业的竞争却同等惨烈。

论发展时间,国内快递物流行业其实比美国晚了不少,但竞争的复杂程度一点都不输后者。

三通一达是除邮政外是国内起步最早的物流企业,也是市场份额最高、覆盖范围最广的势力集团。更不用说还有老大哥顺丰,京东的亲儿子京东快递、背靠阿里的菜鸟快递,中国的快递江湖战事不停歇,一直都是山头林立、割据混战,格局一直在变化,竞争越来越激烈。

从营收和市值来看,顺丰、京东物流处于第一梯队,尚未IPO的菜鸟很受资本器重,价值研究所(ID:quanwaicaijing)在此前的报道《SHEIN领衔!明星独角兽上市潮来了!》中分析过,菜鸟的潜在估值高达2000亿元,是极兔当前市值的两倍有余。

要跟头部梯队掰手腕,探索新领域是极兔的一道必做题,只是需要把握好尺度。这一轮暴跌给极兔提了个醒,其高层必须正视自身的问题,并及早做好应对。

雷科技

雷科技