这个世界变化太快。

去年全球还在经历芯片短缺的危机,从智能手机、PC 到汽车,各个行业都在抢占芯片产能,加大库存。高通 CEO 安蒙为此彻夜难眠,小鹏汽车董事长何小鹏也在发愁芯片断供,小米创始人雷军还在底下回复了一个「唉」字。另一边,有人形容圆晶代工厂——一边赚钱,一边担忧产能不足,无法赚更多钱。

到了今年,寒冬开始席卷消费电子市场,然后是芯片行业。

8 月份,华为创始人任正非发出了警告——认清现实,把活下来作为最主要纲领。A 股随之暴跌的同时,那张「把寒气传递给每个人」的表情包也在中文互联网疯传。

年初开始,消费电子行业就进入了全线衰退。三星、OPPO、vivo、小米、戴尔、联想的主要业务都在经历严重下滑,消费市场上,PC 和智能手机都卖不动了,加之库存高企,厂商们陆续通知上游供应商砍单,甚至暂停拉货。

芯片当然也包括在内,芯片设计厂商面对出货受阻,只能转头通知上游圆晶代工厂——下面卖不动了,我们的芯片订单也要砍。

上游圆晶代工厂从年中开始遭遇一波接一波的无情砍单,强势如台积电也不断收到大客户——苹果、英伟达、AMD、联发科、高通的砍单通知。

芯片行业对下行周期并不陌生,但眼下整个行业正在经历过去数年以来最严重的下滑。

而寒潮的尽头在哪里,谁也无法笃定,外部环境存在太多不确定性,经济周期、疫情、下游行业衰退、全球化退潮等等。唯一可以确定的是,作为整个科技产业的底层,技术上的领先依然是芯片行业穿越寒冬不变的关键。

芯片,图/PxHere

人才、库存、投资,收缩成了主旋律

本月,内存芯片巨头美光宣布计划裁员约 10%,停发奖金并削减高管工资,有 4800 名美光员工将被迫离开。在此之前,该公司已经缩减了 DRAM 和 NAND 圆晶产量,涵盖所有技术节点。

全球第二大 DRAM 厂 SK 海力士紧随其后,表示将大幅缩减 2023 年资本支出约 70% 到 80%,成为目前传出资本支出调整幅度最大的內存厂商。

为了应对 PC 行业的持续下滑,英特尔也在收缩。公司 CEO 帕特・基辛格称预计在 2023 年实现 30 亿美元的成本削减,作为英特尔「自愿休假」计划的一部分,位于爱尔兰多达 2000 名的制造部门员工也被要求无薪休假,同时该公司还计划在全球范围内裁员数千人。

还有更多芯片厂商正在收缩人才、库存以及其他开支,ARM 全球裁员 1000 人左右、希捷宣布全球范围内缩减人力 3000 名、圆晶代工厂格芯也要赶在年底前全球裁员 800 人……全球芯片公司都在经历一场难挨的寒冬。

三星不仅是手机厂商,也是芯片设计和制造商,图/Kārlis Dambrāns

三星是极少数选择逆周期增加投资的芯片制造商。尽管三星也在大幅削减年末奖金,旗下 DS(半导体)部门的内存、系统 LSI、代工事业部奖金仅为原计划的 50%,创下了历史最低水平。但三星同时也将明年芯片相关的资本支出提高 9% 至 336 亿美元,计划将更多资金投入「抢占」高端芯片制造设备,在芯片代工业务追上甚至超过台积电。

「三星可以为所欲为,因为它现金充裕,」野村金融投资韩国分析师 Chung Chang-Won 表示。

作为全球最大、最先进的圆晶代工厂,台积电被赋予了极高的期望,市场也习惯了台积电打破常规,其第三季度的毛利率达到创纪录的 60.4%。

但面对整个芯片行业的困局,台积电也无法幸免行业可预见的疲软。10 月,台积电宣布 2022 年资本开支预计将为 360 亿美元,相较年初预计的 400 亿到 440 亿美元缩减了 10% 到 18%。台积电总裁魏哲家将其归咎于 PC 和智能手机市场的同时下滑,「客户年初还给了很高的预期数字,现在市场低迷,客户调整库存。」

寒冬之下,当芯片领域技术最领先、毛利率最高的玩家都开始握紧手中筹码,我们就能知道这个冬天的严峻。

从小米到台积电,寒冬凛冽

12 月 11 日,3999 元起售的小米 13 刚刚发布,随后就传出小米裁员消息,经各方消息确认,小米的「优化」比例低于 10%,预计裁员规模在 3500 人以下。

裁员是一方面,更大的问题是整个智能手机市场,乃至消费电子行业正在经历的大衰退。作为全球第三大手机巨头,小米裁员之后,就有供应链人士指出,供应链拉货力道减缓,包括零组件和组装厂的订单能见度都不高。

从下游终端到上游的芯片代工,消费电子行业一荣俱荣,一损俱损。芯片行业避无可避。

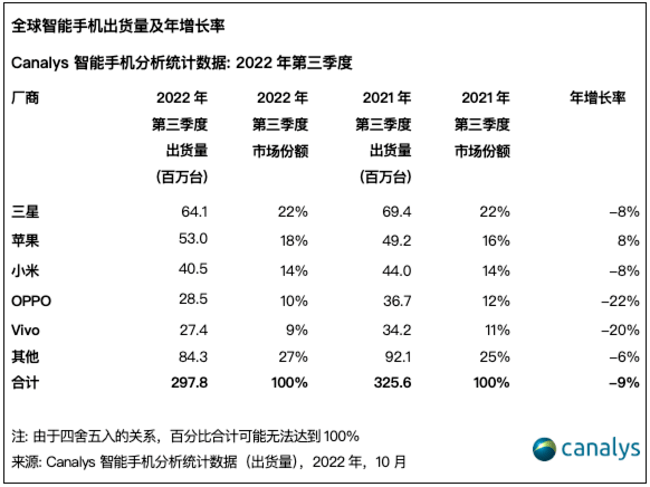

智能手机

2022 年全球智能手机市场连创新低,各大分析机构出具的全球和国内第三季度报告都指出,智能手机行业还在经历漫长的寒冬。Canalys 数据显示,全球智能手机市场连续三个季度大幅下跌,第三季度整体同比下滑 9%。

图/canalys

具体到全球前五大手机厂商,除苹果外都在经历销量断崖,小米和三星同比下滑 8%,OPPO、vivo 更是分别下滑了 22% 和 20%。今年 5 月,OPPO 和 vivo 就先后通知供应商未来几个季度将砍单两成,三星也在 11 月宣布 2023 年智能手机销量目标下调 13%,约等于砍单 3000 万台。

而据财新报道,一名手机行业高管此前推算,由于成品库存积压太多,消化较慢,截至 2022 年 6 月末,全球智能手机的成品库存可能一度高达 2 亿部。这也是为什么整个下半年,尤其表现在双 11 期间,手机厂商都在降价促销。

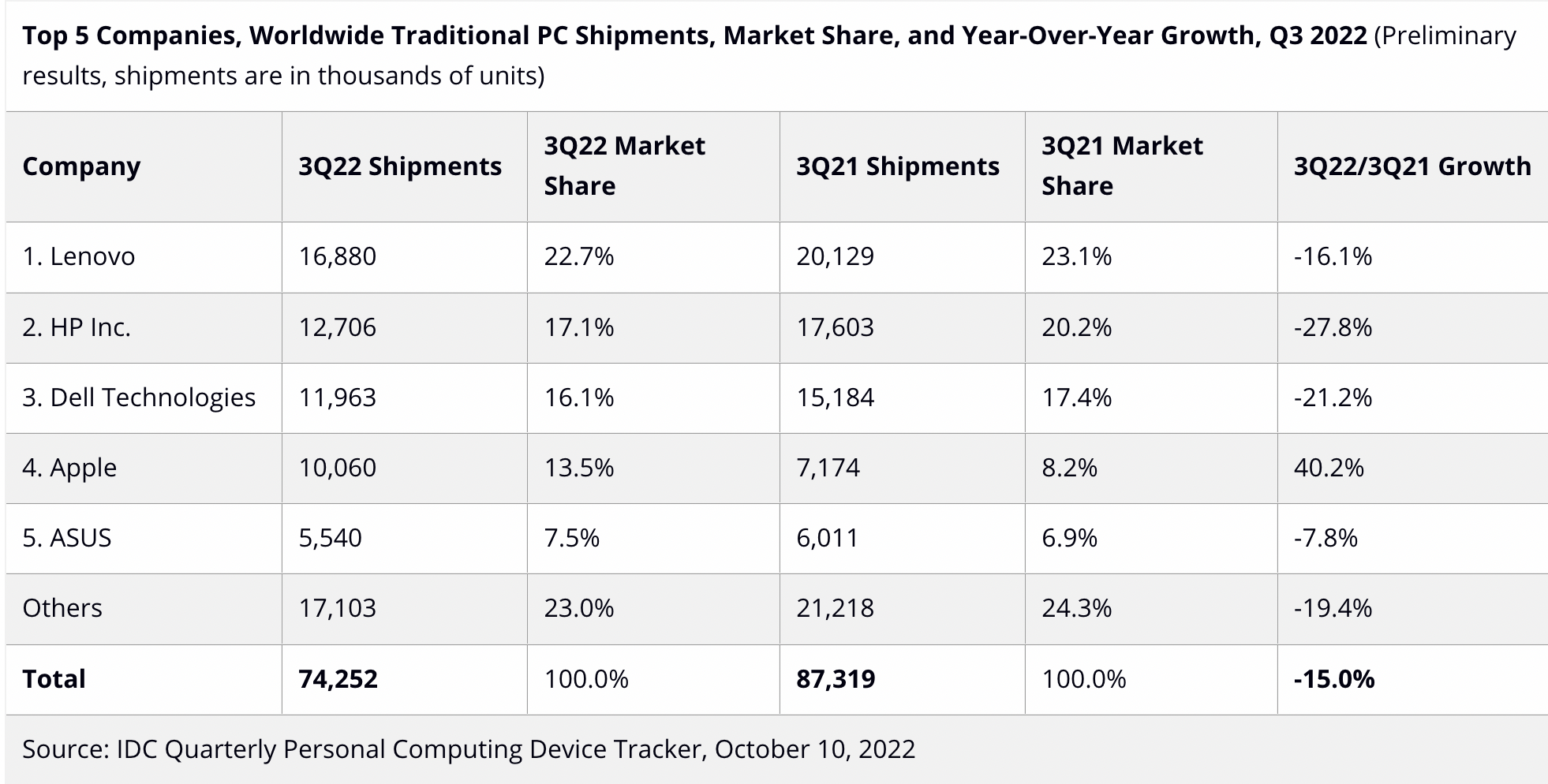

PC

PC 行业同样也在寒冬中瑟瑟发抖。Gartner 数据显示,经历连续四个季度的出货量下滑,个人电脑在今年第三季度同比下滑幅度高达 19.5%,遭遇 1990 年代以来最大的一次衰退。

全球前四大 PC 厂商中,除了苹果(13.5%)取得逆势增长,联想(22.7%)、惠普(17.1%)和戴尔(16.1%)全线衰退,分别下滑了 16.1%、27.8% 和 21.2%。

图/Gartner

由于 PC 市场的持续萎靡,以及供应链集体降低库存,PC 处理器的出货也受之影响。AMD 第三季度财报披露,尽管在其他业务带动下公司营收同比增长近三成,但贴近消费者市场的 PC 处理器业务收入暴跌 40%,整体净利润更是受此拖累下降了 93%。

其他

年初,显示驱动芯片厂商率先拉响了警报,开始缩减 20% 到 30% 的圆晶代工产能,也掀起了一轮砍单寒潮。显示驱动芯片份额最大的联咏第二季营收仅有 314.61 亿元新台币,环比降低 13.8%,大大低于第二季营收预测的 345 亿元至 358 亿元新台币,创近五个季度新低。

市场研究机构 TrendForce 集邦咨询称,晶圆代工厂客户砍单的情况正持续扩大,包括电源管理芯片、影像传感器及部分微控制器(MCU)都已出现砍单情况,8 英寸代工厂的产能利用率下滑情况最为显著。

芯片厂商宁可支付高达 30% 的违约金,也要坚决砍单。早些时候,射频龙头厂商 Qorvo 缩减了圆晶代工厂联电的订单量,由于违反双方签署的长期合同,为此支付高达 1.1 亿美元违约金。全球笔电触控板模组与触控屏幕 IC 龙头义隆也提前与晶圆代工厂解除三年期产能保证合约,并支付违约金,将导致季度营收锐减 29%-36.1%。

高水位库存,加之卖不动,最终都导致了下游 PC、手机和其他消费电子厂商对芯片的需求下滑,需求的下滑紧接着传导到芯片厂商,然后再传递到台积电和三星。

作为芯片行业的第一大主力军,智能手机衰退带来的冲击最大,PC 次之。5 月,联发科、高通 5G 芯片分别砍单 35% 和 15%;到了 10 月,台积电又不断传出客户延迟或削减订单的削减,前十大客户中包括苹果、AMD、英伟达、联发科等芯片设计厂商接连提出砍单,其中苹果 A15、A16 的首批砍单规模高达四到五成。

图/苹果

仅苹果一家的砍单就足以对台积电造成实质性的伤害,去年台积电 568 亿美元的收入中,超过四分之一来自苹果。而就砍单规模,受市场衰退影响最大的联发科和英伟达,也是台积电大客户中砍单最严重的厂商。

Digitimes 指出,台积电明年上半年的产能预计利用率将降至 80%,作为占据最主要利润的先进制程工艺,其中 7nm 和 6nm 产能利用率将大幅下滑,5nm 和 4nm 从明年 1 月起将逐月下滑。

最先进的 3nm 同样面对没有订单的尴尬。英伟达、AMD、英特尔、高通和联发科等都有意向选择台积电 3nm,但整体经济环境的衰退和 3nm 高昂的报价,导致除了 iPhone 15 Pro 系列上将搭载的 A17,各家都没有 3nm 芯片的时间表。

怪不得芯片设计厂商,高通、德州仪器和联发科等厂商均预计今年第四季度营收将出现两位数下滑,多数企业将整体需求疲软和客户库存调整归咎于——看不到前景。当市场前景黯淡,厂商面对相比 5nm 报价提高 25% 的 3nm 制程工艺,心里也得问一下自己值不值。

而据集微网报道,有厂商认为半导体产业链最后防线已突破,2023 年上半年将继续面临严峻的库存修正与业绩崩跌挑战。

3nm 是道坎,技术领先依然是核心

2022 年的倒数第三天,台积电终于要实现年内 3nm 量产的承诺。

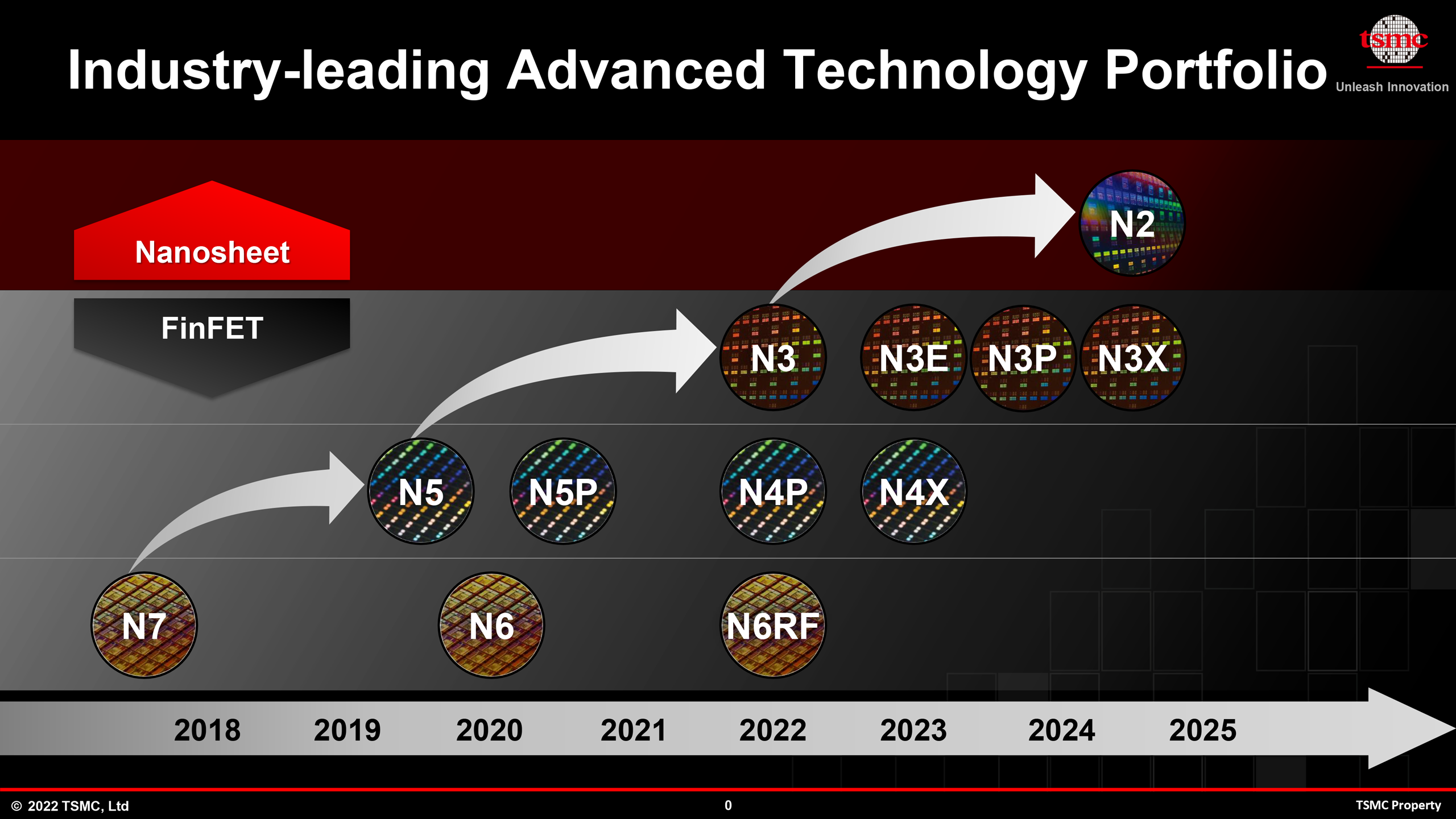

台积电路线图,图/台积电

台积电早前已经广发邀请通知,于 12 月 29 日在圆晶 18 厂新建工程基地举行 3nm 量产暨扩厂典礼。这次动作并不寻常,以往台积电在先进制程量产时间点上并不会举办类似活动,包括在 7nm 和 5nm 节点量产的时候。

有分析认为,台积电大动作宣布 3nm 量产,也是希望借此展示技术实力,以抵消三星抢先半年 3nm 量产带来的影响。

保持技术领先是台积电最为看重的事。

过去十年,台积电在最先进的工艺节点上一直领先对手,三星在 3nm 上抢先实现量产足以让台积电上下紧张起来。当然,三星 3nm GAA 工艺在宣布量产后的一段时间内都存在良率问题,并不足以支撑其大规模量产。此前媒体报道指出,三星正在与美国 Silicon Frontline Technology 公司合作,旨在提高 3nm GAA 工艺的良率,实现对同节点台积电工艺的赶超。

6 月底三星宣布 3nm 量产后,魏哲家也在随后 7 月初举办的台积电技术论坛上暗示,「对手(三星)的 3nm 比台积电的 4nm 还有些差距。」

科技领域,技术领先依然是穿越行业周期的最好武器,在芯片业尤其如此。即便除了英特尔还存有潜在的可能,全球有且仅剩三星和台积电两家公司有资格竞争最先进的制程工艺,堪称「全村的希望」。双方依然在围绕最先进的 3nm 展开激烈的攻防战,不论在舆论场,还是技术研发和投入。

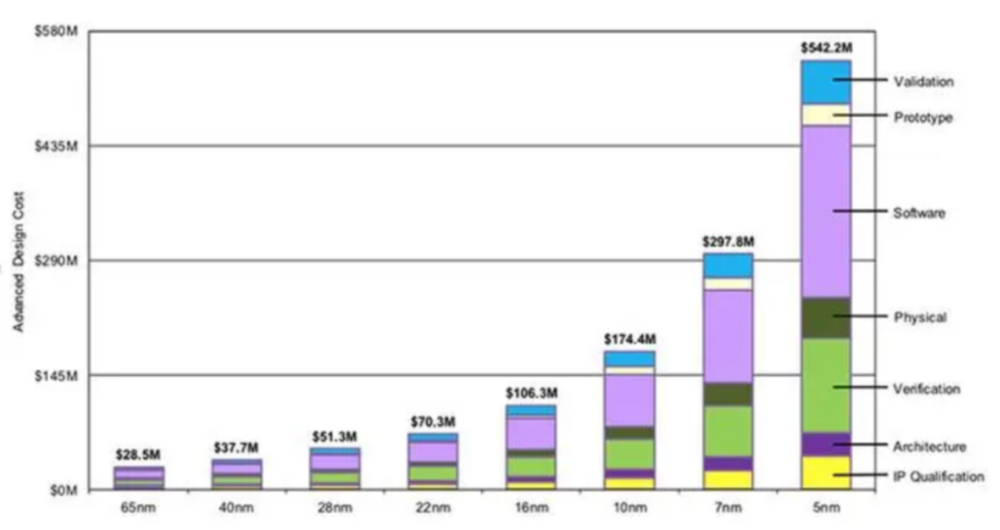

台积电此前就向投资者告知,一条 3nm 生产线的建设成本就在 150 亿 -200 亿美元,这还只是圆晶厂的投入,3nm 的研发费用同样是天文数字。

65nm-5nm 开发费用变化,图/Semi engineering

根据半导体研究机构 Semi engineering 计算,到 5nm 节点,圆晶代工厂的开发费用已经达到 5.42 亿美元,并且从 65nm 到 5nm 的趋势来看,越是接近硅基芯片的物理极限,开发费用越是飙涨。据 Diditimes 此前披露,台积电 3nm 每片圆晶的报价高达 2 万美元,下游成本大幅拉升。

台积电不打算改变策略。从 16nm 以后,台积电就一直在先进工艺上保持绝对领先,这种领先也确保其获得芯片行业最多的利润,丰厚的利润也支撑先进工艺上的巨额投入,反过来保证其在工艺的领先地位。

三星一直希望打破现有格局,过去丢掉了苹果这个大客户,又因为 5nm 的表现吓退了高通和英伟达,不可能放过 3nm 节点,除了率先量产和抓紧改善良率问题,三星也在逆势扩大对先进工艺的投入规模,试图借此一举定乾坤。

这是最直接也最难的科技战争。今天的世界离不开手机、电脑、服务器以及各类电子产品,它们的发展都离不开芯片在算力和效率上的改进,历史证明了这些改进很大程度上都离不开芯片设计和制造技术的前进。

写在最后

左一为台积电创始人张忠谋,图/拜登

当地时间 12 月 6 日下午,苹果 CEO 库克、英伟达 CEO 黄仁勋、AMD CEO 苏姿丰、台积电创始人张忠谋,全球芯片行业最有权力的几个人,在一个不大的房间内和美国总统拜登开了一场会。当天是台积电亚利桑那工厂的设备迁入仪式,面对一众美国芯片巨头和国家领导人,张忠谋在讲话中不无抱怨地讲到:

「全球化行将就木,自由贸易几近灭绝。很多人希望它们还会再回来,但我认为,至少有段时间,它们是不会回来的。」

2022 年,芯片行业遭遇的不仅是的消费电子市场的寒冬,外部环境的骤变也包括了全球化逆潮对整个芯片生态提出的挑战,这些都在加剧整个行业的不确定性。

收缩业务、裁员、减少投入都是芯片厂商面对不确定性的应对方式,如果不知道冬天什么时候结束,最好的做法就是「手有余粮,心中不慌」。

但只要科技产业还要发展,就离不开芯片的进步,不管外部环境和周期如何变化,不变的关键还是技术上的领先,就像北斗指引旅人走出荒原,芯片行业的「北斗」还在指引厂商走出寒冬的道路。

题图来自 Unsplash

雷科技

雷科技